株式相場を観る時、チャートを使う人は多いと思います。

過去の歩みの様子から、将来を予想するという目的に使うことが目的になると思います。

その目的を達成するための手法としては、数々のチャート分析手法がありますが、それぞれ

特徴があり、使う人の趣向や考えに従って使うわけですが、

例えば、移動平均とか、一目均衡表など、

大半のものが、その株価の過去の値を使って、補助線を引くものになります。

今回は、僕自身が時々使う手法をご紹介します。

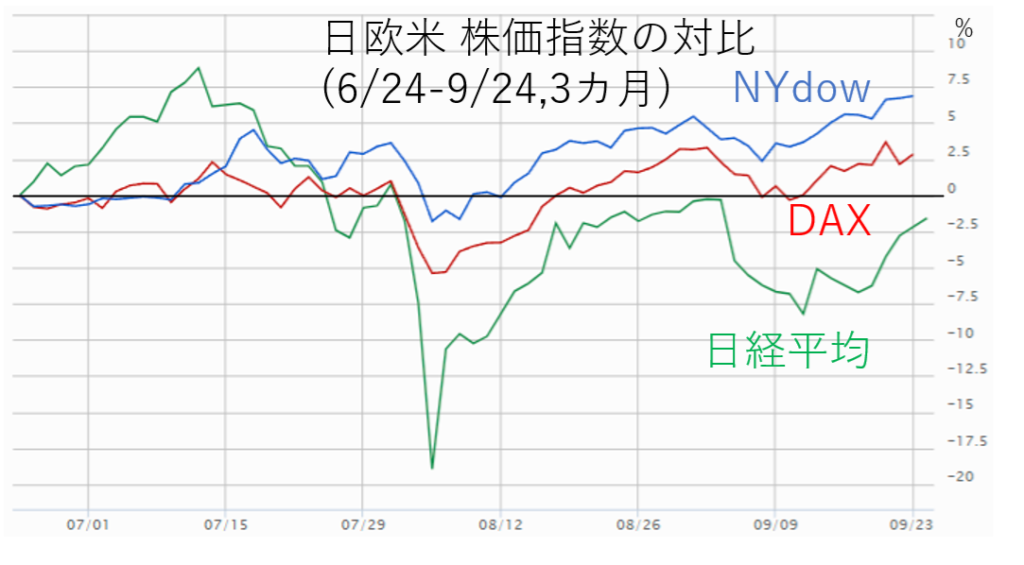

日欧米の、代表的な株価指数の3カ月の歩みを、単純に比較するものです。

補助線は使いません。

さっそく見てみましょう。

DAXは、ドイツの株価指数ですが、欧州代表としてみてください。

これで、いろいろな事がわかります。

全体を眺めると、同じ形で推移していることがわかります。

日欧米、個々の理由で上下するわけですが、固有の理由と、共通の理由で動くとすると、

同じ形で動く範囲が、共通の理由で動く分です。

個別の理由が、大きなものであれば、まったく3指数が異なる形になるはずですが、

そうでもありません。、

特に、下がり始める日、上がり始める日は、まったく共有になっている事を考えると、

ほぼ、共通の理由に従って上下している、

と言えると思います。

仮説

3つの指数は、共通の理由で上下しているので、オーバーシュートがあっても、アンダーシュートがあっても、いずれ同じような位置に戻る

は成り立つのでしょうか。

この仮説を意識したうえで、日経平均の個別の動きを見てゆきましょう。

7月中旬までは、日経平均が突出して上昇していたことがわかります。

しかし、その後、失速、8月までに一気に下がってゆきます。

後付けですが、失速した理由は、米国の政策金利の先行き不安です。

当のNYダウも、そして欧州も、時期を同じくして大きく下げましたが、日経平均が特に大きく下げました。

これはなぜでしょう?

理由はありません。

単なる、相場の動きの中での、勢いとでもいいましょうか。

明らかにアンダーシュートです。

数字を入れておくと、

7月31日から8月5日までの間に、

NYdow 5.4%の下落

DAX 6.4%の下落

NK225 19.7%の下落

でした。

欧米が、たかだか6%程度の下落だったのに、同じ理由で下げた日経平均だけが

20%近く下落したわけですから、

その差分、14%程度の上昇は、短期間で起こるもの、

と判断できたはずです。

実際、8月5日から16日までに、(3カ月前=6月24日の引け値に対して)実に17%程度の上昇を果たしました。

先に上げた仮説は、正しそうです。

そして、今をみてください。

欧米は、3カ月前に比べてプラス圏で推移しているのに、日経平均だけマイナス圏です。

数字を入れておくと、

NYdow 6.8%

DAX 2.8%

NK225 -1.6%

でした。

-1.6%に相当する分は、600円程度です。

3カ月前の終値は、38800円程度でしたから、そのくらいまでは、案外早く達成できる、

と読むことができます。

もっといえば、DAXと同じ程度、+2.8%に到達するのも時間の問題でしょう。

+2.8%の位置は、日経平均でいうと、6月24日の引け値 38804円に対して、+2.8%ぶん上昇した位置です。

だいたい4万円程度になるはずです。

正確な数字が気になる人は、計算してみてください。