金利を上げるために、いま試されていること

From:奥村尚

東京のオフィスより、、、

先週、

ジャクソンホール会議がありましたね。

会議と言っても、

FRBの12ある連銀の中のひとつ、

カンザスシティ連銀主催の、

金融政策シンポジウムですが、

中央銀行首脳の集まりで、

マニアックな集いです。

金融専門ニュースならいざしらず、

日本の地上波のニュース番組でも、

普通に報じていたのにはびっくりしました。

同じくらいびっくりしたのは、

パウエル議長の発言で

株式市場が大きく下落したことです。

NYdowで5-6百ドル程度かなぁ、

と思っていたんですが、

1000ドルを超す下げとなりました。

原因は、パウエル議長の口から、

「(インフレの抑制というFRBのミッションを)

やり遂げるまで(利上げを)

やり続けなければならない。

利上げは、家計や企業に痛みをもたらす。」

という発言があったからです。

かみ砕くと、

米国で物価がこれほど上昇するのは、

半世紀ぶりだ。

このひどい物価高を抑えるために、

誘導金利を上げている。

市中金利もリンクして上がるので、

借金の返済は増えてくるし、

新規借り入れもしづらくなる。

ということになります。

家計であれば、

大きな買い物はしづらくなるし、

既にある借金は金利負担が厳しくなる。

企業であれば、

借入しての新規投資はしづらくなる。

よって、お金は流れなくなり、

経済に痛みをもたらす。

さて、ここからが問題です。

過去、FRBが金利をどこまで上げると、

物価が下がったのでしょうか?

そもそも、金利を上げると、

物価は本当に下がるのでしょうか?

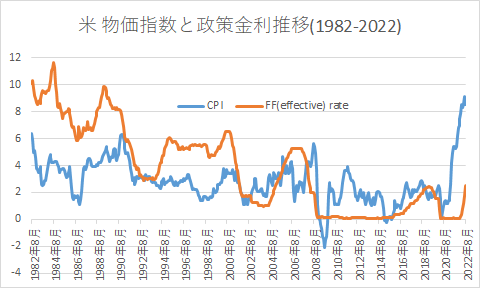

1982年以降の物価と

金利の関係を見てみましょう。

物価は、CPI伸び率(前年同月比)、

金利は、FFレートの実効レートを、

40年分プロットしました。

1980年代は、高金利の時代だったので、

金利(FFレート)は物価を上回る大きな値でした。

政策金利は、

巨大銀行間取引に使う

最も有利な金利なので、

普通の企業や家計が借りる長期金利は、

もっとずっと大きな金利です。

その大きな金利は、

米国債を買ったり、銀行預金をすることで、

誰でも得ることができます。

言い換えると、物価上昇より

金利上昇が大きかったので、

物価が多少上がっても

お金を銀行に預けておけば、

物価を上回るリターンが得られた時代です。

物価高で通貨が目減りすることは

なかったのです。

さて、先ほどのグラフから

このような事が見てわかります。

==============================

1 金利(FFレート)を頑張って上げても、

物価(CPIの伸び)は簡単には下がらない。

2 金利が物価上昇を上回るほど上がって、

ようやく物価が下がり始める。

3 物価が下がり始めるころには、

金利はすっかり下がっている。

==============================

今CPI上昇率は 8.5%です。

多分、FF金利を8.5%まで引き上げないと、

物価は下がらない。

FF金利は今2.5%で、

更に6.0%も上げないといけないとすると、

FRBは、政策決定会議で

1回あたり通常0.25%上げるので、

1%上げるために4回、

6%上げるためには 4×6=24回、

上げないといけない。

その政策会議(FOMC)は

年8回しかありませんので、

3年かかります。

うーん、そんなに待てません。

どうするか….

供給を増やすしかありません。

食料やエネルギーの供給を増やす。

もう、中央銀行が

どうこうできる問題ではないんです。

政治で解決しないといけない。

これが今、試されていることでしょう。

奥村尚