From:奥村尚

東京のオフィスより、、、

行き過ぎたものは元に戻る。

これは、

実生活ではよく体験する事でしょう。

ゴムを伸ばそうとすると、縮む力が働きます。

その力に逆らってより大きな力で

ゴムを伸ばそうとすると、

ゴムの方も、より大きな力で縮もうとします。

相場でも、そうした関係があることが知られています。

大きく下げるといずれ大きく上がるし、

逆に大きく上げるとその反動で大きく下げる。

ここで、その考えを持ちながら

ドル円レートを超長期で眺めてみましょう。

実勢為替レートは

その時代の適正レートに沿って

進むことが知られています。

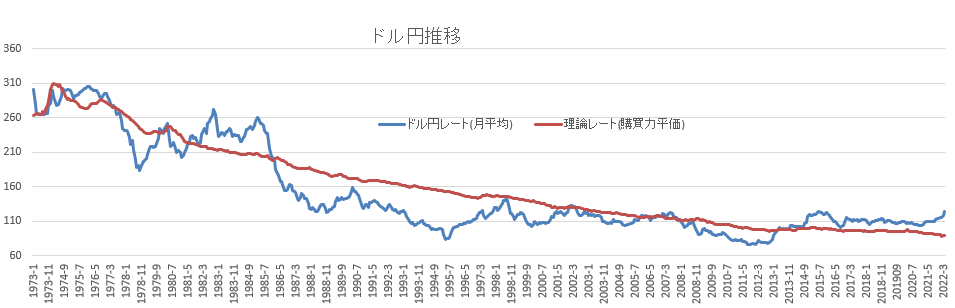

1973年から、直近まで眺めてみましょう。

ドル円レートは、月平均を計算して

適正レートと並べてプロットしました。

4月の月平均レートは、4月18日までの平均をとっています。

ここで、適正レートを説明します。

これは、いくつもの考え方がありますが、

とても有力な説を用いました。

日本と米国で同じモノを買う場合、

「同じ価格で買えるはず」

という購買力平価説です。

たとえば、、、

ある時点でリンゴ1個が米国で1ドル、

日本で300円だったとすると、

1ドル=300円で購買力が釣り合うので

1ドル300円が購買力平価説による適正レートです。

ある時、

リンゴは米国では1ドルのままであったが、

日本で200円になったとすると、

1ドル=200円で購買力が釣り合うので、

1ドル200円が適正レートである、

と考えるわけです。

実務では、リンゴではなく、

消費者物価指数(CPI)を使います。

物価は毎月変動するので、

それを日米それぞれのCPIの変動率を使って毎月計算すると、

日米で異なる物価上昇率を加味した実質の購買力の変動を、

ドル円レートだけで均衡させるための適正レートが計算できます。

実は、別にCPIでなくても、

物価指数であればよいので、

先ほどのグラフでは、

日銀が発表する企業物価指数を採用しました。

こちらの方が、実勢レートに近いので、

説明するのに便利だったからです。

ちなみに、この理論的な日米企業購買力が均衡するレートは、

2022年4月時点で90円です。

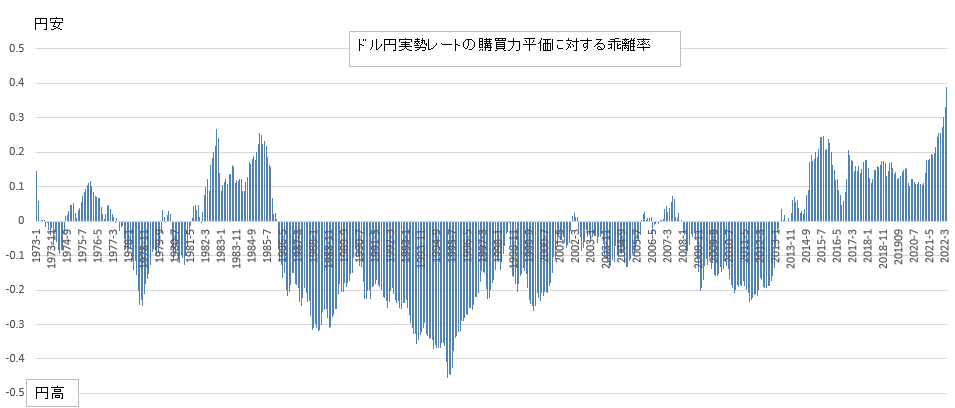

さて、ある時点での均衡レートを理論値として、

実勢レートとの乖離率を計算してプロットすると、

乖離率の推移を見ることができます。

2022年4月は、過去最大値まで上昇していることがわかりますね。

つまり、

1973年以降、実質的な円安が最も進んでいるのが今、

ということになります。

乖離率は、実に33%(3月)、39%(4月)です。

いずれ、伸びたゴムは縮むように、

円安に進みすぎたドル円は、

また振り戻されるとは思いますが、

それがいつかはわからないので、

単純にトレードで今後の円高を想定してドル円を売る、

というわけにもいかないでしょう。

ただ、

過去最も円安になったのは、

1982年10月です。

なんと277円まで円安になり、

乖離率が26.6%まで進みました。

その時は、1か月で反対方向

つまり円高に反転しています。

今回もそうなるとは限りませんが、

参考になると思います。

奥村尚