From:奥村尚

東京のオフィスより、、、

もう年末ですね。

今年最後のブログになりますので、

今年の相場を振り返ってみようと思います。

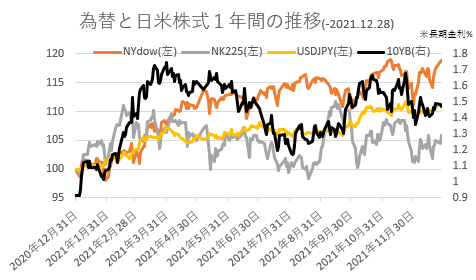

まずは、一年の動きを全体的に見ておきましょう。

NYダウ、日経平均、ドル円を

左スケールに昨年末=100としてプロットしました。

関係を見るために、右スケールに米国長期債の利回りを添えています。

これを見て、この1年を思い出しながら

チャートを見ておくと、かなり良い学習ができるはずです。

いろいろな要素で

上がったり下がったりしてきたのですが、

その要素は何であったでしょうか。

要素が何があったかがわかれば、

それが来年を観るために、

そのまま役に立つと思います。

すこしそのおさらいをしていきたいのですが、

その前に、

今の世界の相場を見ると、

ひと言でいえることがあります。

カネ余りです。

コロナ禍で経済がうまくいっていないのに、

相場が膨れ上がった最大の理由がカネ余りです。

金融相場とでも言えばよいでしょうか。

昨年から今年にかけては、

金融相場だけで株式は恐ろしく上昇し続けました。

通常は、実態が相場に追いついて、

企業業績も上がってきます。

業績相場です。

では、本題に入りましょう。

株をやっている人は、

日経平均とドル円、あるいは、

日経平均とNYダウを並べてみる事はよく行うと思います。

特に、日米の株式同士は、そっくりな動きをしています。

日米企業の稼ぎ方は全然異なるビジネスモデルです。

それなのに、

そっくりな動きをしているということは、

何か共通の事項があるに違いありません。

それは、買いたい気持ち、です。

センチメントともいいます。

この気持ちが世界を伝搬し、

日米ともに同時に上がったり下がったりしていることになります。

数字では、PER(株価収益率)で表します。

PERが伝搬するので、世界の株価が連鎖するんです。

まず、この点を押さえておきましょう。

次に、NYダウを無視して、

ドル円と日経平均を見てみます。

ドル円が上がると(つまり円安になると)

輸出企業は日本円ベースでは売り上げが上がるので儲かります。

輸入企業は損します。

令和2年は、

輸出>輸入でした。

いわゆる、貿易黒字です。

今年も日本の(輸出額>輸入額)であれば、

円安で輸出企業は儲かるので

株価全体としては上がりやすい。

日本の(輸出額<輸入額)であれば、

円安は輸入企業は損するので株安になるのが自然です。

しかし、

それ以前に、ドル円と日経平均は

リンクしていない感じがしますね。

今年全体で見ると、

ドル円と日経平均は関係なく

相場が形成されていました。

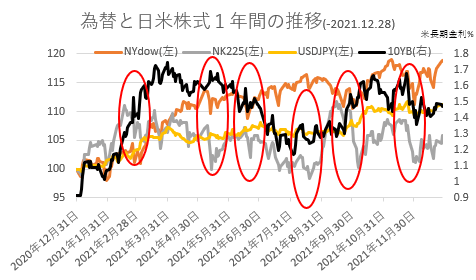

では、ドル円と日経平均をあきらめて、

米国金利と日経平均の関係を見てみましょう。

発見しやすいように、赤丸をつけておきました。

これでいかがでしょうか。

米金利が上がると日本株が下がる傾向があることがハッキリわかるでしょう。

この関係こそが、来年を占う関係になるのです。

これが、今年の相場のおさらいになります。

このおさらいを前提に、

来週の新年一発目のブログでは新年らしく、

2022年を予想してみる事にします。

楽しみにしていてください。

奥村尚