From:奥村尚

東京のオフィスより、、、

先週ニュースされた

中国恒大の問題ですが、

これは皆さんもご存じだと思います。

巨額の債務があり、

返済できなくなっているほどに業績が悪化、

デフォルトになるかもしれない

というものでした。

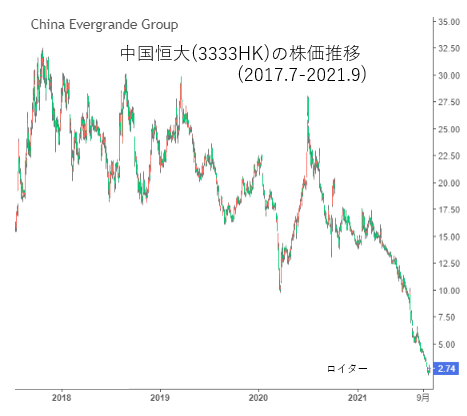

株価推移をみてみましょう(2021.9.28まで)。

どうも、不思議な感じがあります。

昨年7月にこの債務問題が明らかになり、

株価下落はずいぶん前からあったのですから。

Q1 なぜ、今頃なのか?

チャートをみても明らかに、

「今ごろ、なんで?」

という違和感ありますね。

また、

負債総額33兆円という

数字が報道されましたが、

これもおかしな話です。

負債総額というのは、

バランスシート上に掲載される、

負債の部の総額です。

Q2 負債総額33兆円の中身が不明なままニュースされている

負債の大半が未払費用でした。

この費用には利子はつきませんし、

業務の進行に合わせて進行基準で

少しづつ支払う性格のものです。

金融機関から借りたり、

債券を発行して外部調達した、

いわゆる有利子負債とは異なります。

Q3 資産が負債よりも大きければ問題はないのでは?

借金が多額にあったところで、

そのお金で何かを買うわけですから、

資産があるはずですよね。

その資産に関してなぜ言及しないのでしょう?

こうした不思議さを、

もう少し見ていきましょう。

Q1は、わかりません。

たぶん、他にニュースがなかったから、

あるいは、相対的に、重要になったから

ということでしょうか。

Q2は、簡単です。

IRをみないで、ウワサで

話を広げているからです。

恒大が発表している有利子負債は、

5700億元(9.7兆円)です。

でも、中国の銀行からの借入金は、

92億元(約1560億円)です。

大半は、社債を発行して

海外(主に米国)で資金調達していたのです。

この時のレーティングは、B です。

ジャンクボンドと呼ばれる、

投資不適格の債券です。

投資不適格の債券は、まっとうな

機関投資家や金融機関は買いません。

(正確に言うと、投資家から

訴えられると困るので買えない)

財務体質が昔から悪かったんですね。

Q3も簡単です

恒大の資産は膨大です。

総資産 − 総負債 = 4111億元(約7兆円)

もあります。

だから大丈夫というわけでは

決してありませんが、

資産があれば、負債の返済に対する

安全性は高まるはずです。

でも、

返済がうまくいきそうにないのは

なぜかというと、

中国政府が昨年設けた不動産会社が

資金調達を行う時にクリアすべき

債務基準にあります

(レッドラインと呼ばれます)。

中国恒大は、キャッシュが足りないのに

あらたに資金調達ができないので、

返済に窮しそうだ、ということです。

実は、先週、株価が持ち直したのは、

中国の金融当局が、恒大に対して

問題を回避するための具体的な内容を指示した

というニュースを

bloombergが発信したからだと思います。

そのニュースが伝わり、最終的には、

政府も関わりと責任をもつのであろう

という期待で、

値を戻したわけです。

事実をロジカルに見てゆくと、

ウワサやガセネタに騙されない

ということになると思います。

奥村尚