From:奥村尚

東京のオフィスより、、、

おはようございます。

株式マーケットは合理的に動いている

~リスクに対する動きの分析からわかること~

前回は、リスク分析をFXで行いました。

ポンド円、ドル円における大きなイベントにおける

リターンをバーグラフで示しましたね。

同じ分析を、今回は株式で行います。

米国株式としてNYダウ、

日本株式として日経平均をとります。

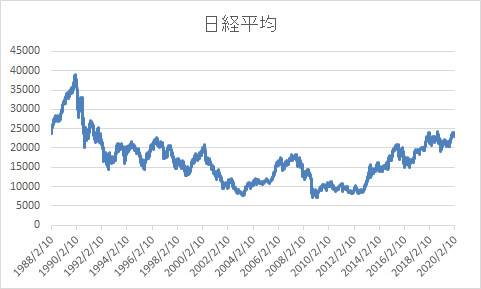

まずは、通期における推移をみてみしょう。

為替との対比も行いたいので、

期間は前回と合わせて1988.2.10 – 2020.2.10としています。

長い期間を比べると、この2つは

推移の形が明らかに異なっています。

NYダウは、現在進行形で

史上最高値を更新しています。

素晴らしいのは、見事に右上がりであり、

2008年あのリーマンショックでさえも

これだけ長期で眺めてみると、ディップ(凹)の

一つにすぎないとがわかります。

これに比べて日本は、1980年代のバブルで

4万円弱をつけたあとは下がるだけ下がり、

1万円割れも何度か経験した上でなんとか

回復の道半ば、といったところでしょう。

この期間の経済分析に関しては今回は述べません。

あくまでも、市場のリスク分析を

淡々と進めてみます。

ここで、リスク分析とは何かを補足しておきます。

金融商品を評価するにあたり、

リスクを計算する必要があります。

たとえば、日経平均が1000円のときに

100円動いたとしたら10%の変動です。

しかし、日経平均が2万円の時に

100円程度動いたとしても、

0.5%の変動にすぎません。

この変動の激しさをリスクとして、

測定するのがまず最初の一歩です。

為替の世界では、リスクの事をボラティリティ

と言い換える事がありますが、計算定義は同じです。

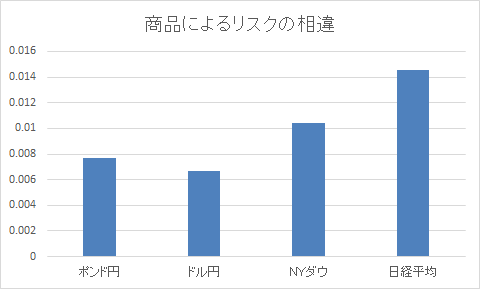

このリスク(もしくはボラティリティ)の大きさは、

金融商品によって大きく異なります。

数値を言ってもピンと来ないと思いますので、

バーグラフにしてみます。

単位は同じで、値を100倍にすると%になります。

測定期間は揃えています。

明らかにFXより株式の方がリスクが上ですね。

これは、値動きの変動が、

株式の方がより大きい事を示しています。

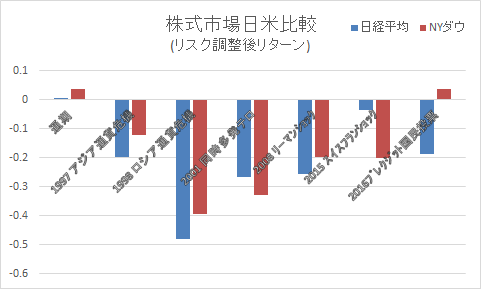

さて、株式市場の日米比較を

各イベント単位でみてみます。

1997:アジア通貨危機

1998:ロシア通貨危機

2001:同時多発テロ

2008:リーマンショック

2015:スイスフランショック

2016:ブレグジット国民投票

バーは、イベント前後の20日の平均リターンを

その当時のリスクで割っています。

これは、リスク調整後リターンというものですが、

要するに、この数値が大きい方がリターンは大きい、

と思ってください。

まず、期間全体として言えるのは、

米国株式のリターンの大きさです。

通期でのリターンは一日単位に直しても

大きく日本を上回ります。

イベントは、当時のいわゆる危機を

選定していますので、例外を除いて

株式は全て下落し、全てリターンは

マイナスになっています。

唯一の例外はブレグジット国民投票時のNYダウです。

NYダウだけ、リターンは小幅ながらプラスでした。

ちなみに、肝心の英国FTSE指数は、

同じ計算を行うと-0.26でしたから

日経平均を上回るインパクトで

英国市場は深刻に受け止めていました。

株式でも、FXと似たような事が起こっていることに気が付きます。

その危機が起こっている現場が

最も深刻な打撃を受けている、

ということです。

アジア通貨危機は、日本が当事者に近いため

日経平均が最も打撃を受けるやすく、実際に

NYよりも大きなマイナスとなっています。

ロシア通貨危機は、

日米とも最も大きなマイナスとなっていますが、

これは今回の全てのショックの中で一番

大きな影響があった事を示します。

同時多発テロは米国が一番影響を受けたのは

当然と言えば当然ですね。

スイスフランショックは、

日本はショックと言えるだけのショックを感じませんでした。

事件の場所が遠すぎてピンとこなかったのでしょう。

リーマンショックは、

ショック時は米国より(僅かながら)日本が

より大きく影響を受けた事もわかります。

こうしてみてゆくと、

株式マーケットというのは、

いろいろなリスクに出会うなかで

一つ一つのショックを合理的に解釈して

消化している事がわかります。

では、次回をお楽しみに。

奥村尚