From:奥村尚

東京のオフィスより、、、

おはようございます。

前回の続きをします。

PERという指標をみて、相場の適正水準を判断する、という話でした。

株価を決める二大要素、割安/割高さと稼ぎのうち、割安/割高を表すものです。

今の株価がもうひとつの要素である稼ぎの何倍であるか、という倍率です。

不動産投資でも、似たような尺度があります。

月の家賃200倍が基準とされていて、たとえばこう使います。

問:家賃に換算すると12万円が相場であるマンションがある。

適正価格は?

答:このマンションの適正価格はその200倍、つまり、12万円x200=2400万円である。

これを使うと、このマンションが1900万円であれば割安で買う価値があるし、3000万円であれば割高で買う価値がない、という目安ですね。

不動産の場合、利回り6%を目安として判定する場合、ちょうど家賃の200倍で買うと6%の利回りが達成できるので、計算しやすさもあって、普通に使われています。

ちなみに、200倍=200ヶ月で元本を回収できるという事であり、これは16.7年です。

200倍を超えると割高、200倍以下なら割安なのですね。

株式に話に戻すと、PERは200倍、という数字と同じ意味を持つ考え方なのです。

個別の株式でもこうした考えは使えますが、ここでは、日経平均で使ってみます。

家賃に相当する’稼ぎの尺度’は、一株当たりの利益(EPS)を使います。

日経平均の基準は、PER14倍-16倍です。

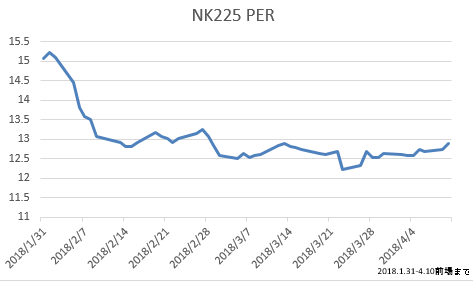

参考までに、2月以降のPERのグラフを作りましたのでご覧ください。

↓

前回、PER13倍が最低レベルであろうと書きました。

昨日の時点で、日経平均の一株当たりの利益は1700円でした。

PER13倍の株価は、1700 * 13倍=22100円

お、あと少しで届きます。

でも、これは最低でも、これだけの価値はある、という基準でしかありません。

普通であれば、14倍 – 16倍で計算すべきなのです。

ちなみに、14倍とすると、

1700 * 14 = 23800円

ですから、22100円に到達しても、まだ1700円も上昇する伸びしろがある事になります。

16倍とすると、

1700 * 16 = 27200円

さすがに、ここまで上がることは、今はちょっと想像できませんが、、、

今の水準は、株価が戻してきたと言いながらも、まだまだ水準は割安である事がわかると思います。

ではまた次回。

奥村尚