From:奥村尚

東京のオフィスより、、、

今回は先週の続きです。

1949年以降(戦後の全ての)日経平均株価を使って、リスクやリターンがどうなっているか、長期投資におけるリスクが変化するのか、調べてみます。

まずはウォーミングアップです。

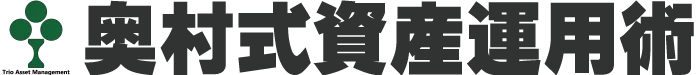

下のグラフは、日経平均の日々のリスクとリターンを全てプロットしたものです。

ある日に投資して、それを10営業日後に売却した時のリターンとリスクを計算しました。

横軸はリスクです。縦軸はリターンです。

リスクをどれだけ大きくなっても、得られるリターンはそれほど大きくならない関係が良く分かりますね。

赤で示した線は、投資できる範囲を示しますが、この線が、同じリスクでリターンが最大になる範囲です。

現代ポートフォリオ理論では、有効フロンティアとして知られています。

リスクとリターンの関係は、投資期間によってどう変わるのでしょうか。

つまり、ある特定の株式を一度購入しそれを保有した場合、その保有期間によって、リターンとリスクは、どう変化するか、という問題提起でした。

リスクの定義は、前回に述べた教科書通りリターンの標準偏差、つまり、リターンのブレの大きさとします。

まず、本来はどうなっているべきか、その概念を考えてみたいと思います。

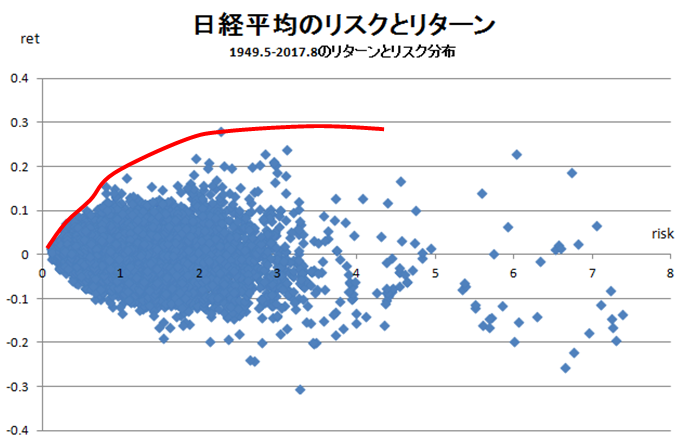

日本証券経済研究所の資料を使って、投信協会がHPで公表しているグラフがわかりやすいと思います。

https://www.toushin.or.jp/investmenttrust/specialist/vol_03/

から引用すると、投資期間が長いほど、収益のブレが少なくなっています。

長期投資の方が収益のブレが少ないですね。

これは、リスクの時間分散といいます。

その代わり、リターンも少なくなっていますね。そうなんです。

長期保有すると、リターンのブレが少なくなり、結局、どの銘柄を買っても似たようなリターンになってゆく、という事になります。

やはり、リスクとリターンは表裏の関係があり、リスクが減るとリターンも減るのという事につながるわけです。

リスクという定義を変えない限り、誰が検証しても同じ結果になります。

さて、実際に日経平均の値を使って、特定の日に指数を買う(これは例えば日経平均連動型の投資信託を買う、という事と等価ですね、と、リスクはどうなるか、という数字を見てみましょう。

東証が戦後再開されてから今日(2017年9月5日)まで、18689営業日経過しています。

この中で、特定の一日に日経平均を購入すると、リスクはどうなっていたのか、という調査になりますね。

実際にやってみて分かったのですが、その特定の日に買った日経平均は、どの特定の日以降の特別の理由でリスクが大きくブレて、独特のカーブを描きます。

例えば、1949年に買った日経平均であれば、1950年6月に朝鮮戦争の影響を受けています。

1972年に買った日経平均であれば、1973年の中東戦争に起因するオイルショックの影響を受けています。

1989年に買った日経平均であれば、バブル崩壊の影響を受けています。

この年の年末にNK225は史上最高値をつけていますので、この最高値で投資をスタ―トした人は、常にリターンはマイナスということになります。

なにしろ、1949年からの日経平均ですから、大きな事件もまだまだありますし、細かな事件は、もっともっとたくさんあり、結局、いつから投資を始めたらよいのか、事後的にもわかりずらいのです。

なにはともあれ、ひとまず一気にみてしまいましょう。

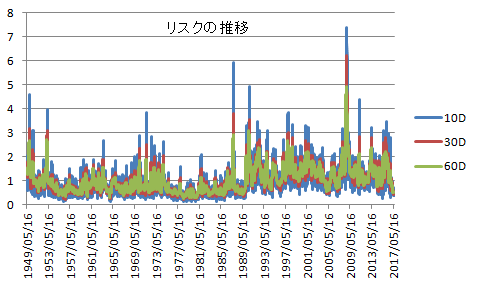

このグラフは、ある日から過去に遡って10日間、30日間、60日間のリスクを毎日計算したものです。

縦軸はその日から過去10日間の(あるいは30日、60日間の)リスクです。

68年間分のすべての日をプロットしているので、ごちゃごちゃしていますが、おおまかな感じがつかめるでしょう。

全体の期間をスキャンしてみると、どの期間でも、投資期間が10日より30日、30日より60日の方が明確にリスクが低くなっています。

また、他よりリスクがとびぬけて高い日が何本もあることもわかります。

10日間の投資リスクが最も高かったのは2008年10月です。

リーマンショックです。

ついで1987年10月。ブラックマンデーです。

やはり、相場下落時のリスクは、あとから数字で見ても明確に出ているといえますね。

次回は、もう少し、具体的な日を決めて、もう少し詳しくみてゆきたいと思います。

お楽しみに。

奥村尚